信托业的六次整顿-2020年是第七次整顿?

发布时间:2020-07-02 点击数:6255

一、信托行业历史六次大整顿

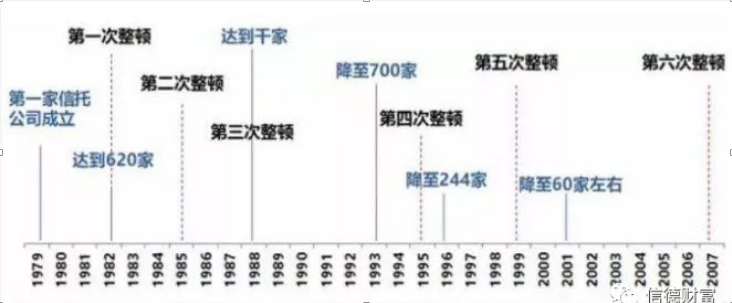

自1979年信托业恢复运营以来,至今已走过了40年的风雨兼程。信托作为起源于西方制度的舶来品,在我国的发展历经坎坷,先后历经了六次大整顿,小型整顿更是数不胜数。以下就六次整顿概况分别阐述如下:

1. 第一次清理整顿(1982年)

伴随着1979年信托经营的恢复,诸多信托机构如雨后春笋般冒出,其经营目的主要有二,一是促进融资项目,二是促进地方经济发展。但此时的信托机构存在问题也很突出,例如一些地方政府部门将银行统一管理、运用的信贷资金转作地方资金,企图在计划外做大基建规模等。

就以上问题,国务院于1982年颁布了《关于整顿国内信托投资业务和加强更新改造资金管理的通知》,直接对地方政府进行点名,并规定:除国务院批准和国务院授权单位批准的投资信托公司以外,各地区、各部门都不得办理信托投资业务,已办理业务应由地方政府限期清理。由此,首次全行业的整顿风暴徐徐拉开帷幕。

2.第二次清理整顿(1985年)

1983年,中国人民银行开始履行央行职能,指出“凡是有利于引进外资、引进先进技术,有利于发展生产、搞活经济的各种信托业务都可以办理”,由此信托行业进入到快速发展的通道。然而,此时的信托业务与银行信贷业务仍未能真正区分开。在本轮行业扩张带动的经济过热背景下,信托第二次整顿很快开展起来。本次整顿核心思想是业务规范,由央行要求各机构暂停开展信托贷款以及信托投资业务。

3.第三次清理整顿(1988年)

第三次清理整顿的主要文件依据,为1988年下半年发布的《中共中央、国务院关于清理整顿公司的决定》(8号文)。《决定》指出清理整顿的重点为1986年下半年以来成立的公司,并强调应当坚决纠正公司政企不分的问题、取消公司的行政职能。此后,央行根据8号文精神,开展了对信托行业的清理整顿。相比前两次整顿,此次整顿效果更加明显。从机构数量而言,1988年9月,全国信托机构为740家左右,而整顿两年后的1990年机构数量则缩减至339家。

4.第四次清理整顿(1993年)

在1992年邓小平南巡过后,伴随着“三热”(开发区、房地产、集资)的兴起,信托业机构数量有所增加,且业务经营再次出现了不规范之处。一些银行机构与信托违规联手,通过拆借、贷款等方式获取资金用作“炒房”,导致国家经济过热,在海南地区尤为严重。由此央行对此类投机行为开展了全行业清理。

1993年6月,信托业第四次整顿正式开幕,本次清理整顿的主要思路在于明晰银行与信托业务的独立性,要求二者分业经营,不得混业。1995年,央行对全国非银行金融机构重新审核登记,并要求国有商业银行与旗下信托机构脱钩。经过本次整顿,信托公司数量从1995年的392家下降到1996年的244家。

5.第五次清理整顿(1999年)

第四次清理整顿切断了信托与银行的资金联系,使得一些定位不明确的信托机构再次迷失了发展方向。1996年左右开始,诸如中国农村发展信托投资公司、中银信托投资公司等机构陆续形成了大量不良资产并出现了偿债危机。

由此,被称作“史上最严厉”的第五次信托业整顿启动。本着“信托为本、分业经营、规模经营、分类处置”的原则,监管逐步清退了一些规模较小、濒临破产的信托机构。整顿前全国共有239家机构,而整顿后至2001年《信托法》正式颁布之前,共59家信托机构获准重新登记、13家拟保留未重新登记。

6.第六次清理整顿(2007年)

2007年3月,新《信托公司管理办法》、《信托公司集合资金信托计划管理办法》等法规正式施行,连同2001年颁布的《信托法》,被称为业内的“一法两规”。“两规”对信托经营范围及业务定位重新界定,信托机构需根据要求清理实业投资、整改存续业务。

值得一提的是,原信托投资公司中的“投资”二字不复存在,监管层对信托业实施分类管理,各信托公司开始清理进程,或更换金融牌照,或进入过渡期以争取合规目标。

二、信托行业的整顿措施及影响

回顾信托行业六次整顿历程,其整顿措施及产生的影响呈现出如下特征:

1.准入门槛的提高

2.行业定位的明晰

3.机构数量的下降

下图展示了从1979年信托恢复经营以来,历次整顿与信托机构数量变迁情况:

三、2020年信托风险排查目标

排查通知中明确了此次排查的五个方面的重点内容,各银保监局及信托公司要严格按照所列重点排查。

1.主动管理类信托方面,要按照穿透原则准确评估非标资金池风险;审慎评估融资类信托信用风险,督促信托公司顺应经济周期,不搞逆经济周期的无序大幅扩张;紧盯中小银行和保险机构与信托公司之间的交叉风险传染。

2.事务管理类信托方面,重点关注金融同业通道业务的交易结构和合同文本的规范性问题;严防资产证券化业务未实现破产隔离和风险转移的问题。

3.固有业务方面,排查固有资产的安全性和流动性状况;核查信托公司以承诺函、流动性支持函等抽屉协议方式形成的隐性担保;做实信托公司拨备计提和资本水平。

4.公司治理方面,全面梳理信托公司股权关系,甄别实际控制人、一致行动人及关联方;排查违规关联交易;严防非金融子公司经营风险向上传染。

5.风险防控和处置方面,开展表内外流动性风险压力测试,准确测算流动性缺口并做好应对准备;推动信托公司真实处置化解风险,开展表内外信用风险压力测试;完善恢复与处置计划,推动股东提高救助意愿和能力。

四、总结

信托业发展四十年,是沧桑巨变、不断探索的四十年。每一次整顿的背后都历经艰辛、充满挑战。

但从历次整顿的政策执行来看,坚持“有保有压”是一条主线。在提高准入门槛、明确行业定位的前提下,严厉打击不合规机构的同时也鼓励合规信托机构发展。

服务流程More>>

1.筛选分析

按需选择并对项目进分析、对比。

2.预约确认

专属顾问或线上完成项目预约确认。

3.认购服务

专属顾问提供全程一站式认购服务。

4.会员礼包

成为平台会员,获得会员礼包。

5.后续服务

尊享更多会员服务,专业咨询、分析、信息同步。