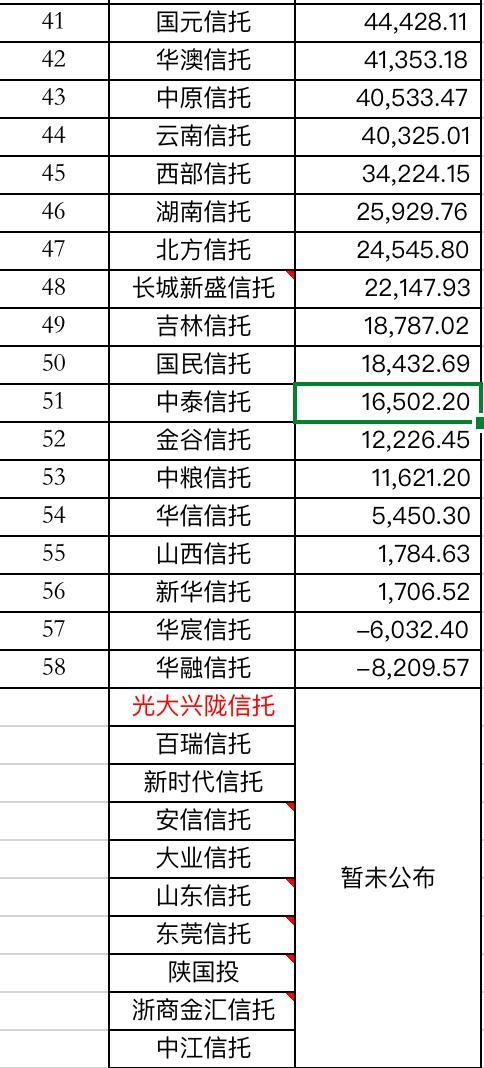

58家信托公司2019年净利润排名全公开!(附表)

发布时间:2020-04-20 点击数:3705

信托公司每年的净利润排名是市场最关注的。截至2019年1月17日,在银行间市场披露了2019年业绩的信托公司已有58家。据统计,这58家信托公司实现总营收1039.347亿元,同比增13.47%;总利润698.746亿元,同比增6.46%;净利润为539.759亿元,同比增5.55%。(需要说明,银行间市场披露的财务数据未经审计,可能与年报数据有些许出入。)

据中建投信托博士后工作站整理的最新数据,2019年,中信信托的营收为71.77亿元,净利润35.93亿元,排名均居榜首,净利润延续了2018年的稳健,同比增5.06%。华能信托取代平安信托,以31.75亿元净利润位居行业第二,同比增幅达三成。华润信托、平安信托分别以28.76亿元、26.52亿元净利润位居第三、第四。重庆信托实现净利润26.42亿元位列第五。

但是,重庆信托有关人士向21世纪经济报道记者称,各家信托公司在银行间市场披露的报表口径不一样,重庆信托的口径没有合并报表子公司的收益,重庆信托2019年归属于母公司净利润应为31.28亿元,同比增长11.48%,位居行业第三。

据悉,截至2019年12月末,重庆信托资产规模2124.96亿元,较去年末增加220.27亿元;存续主动管理类信托项目规模1442.30亿元,占比69.12%。实现信托业务收入138.37亿元,同比增长74.32%;信托业务实现净利润116.58亿元,同比增长110.05%。信托项目平均年化报酬率0.94%。2019年新增资产证券化项目规模157.6亿元,同比增长37%,全年成立六单慈善信托和多单家族信托业务。

2019年信托行业面临低位运行的宏观经济和不断加强的监管力度,行业受托资产规模稳步下调。回归本源、服务实体经济成为行业转型发展的共识。有业内人士分析,不同公司的资源禀赋、发展模式等将使行业呈现分化趋势。

对于利润波动,平安信托相关负责人表示,这是公司主动转型变革,全面优化业务结构带来的短期阵痛,目的是为了实现长远高质量的发展。

此外,平安信托2019年确定了"特殊资产投资、基建投资、服务信托、私募股权投资"四大核心业务方向,实现手续费及佣金收入37.21亿元。在业务结构优化方面,平安信托过去一年主动压降通道性业务625亿元,事务性管理类资产规模同比压降25.3%,主动管理业务规模占比达58.2%。

目前2019年净利润位居行业第五至第十的信托公司依次为,江苏信托、五矿信托、中航信托、建信信托、外贸信托,净利润分别为24.40亿元、21.04亿元、19.39亿元、18.98亿元、17.90亿元。

营收位于第二,净利润位于第十一位的中融信托,近期爆出青海省投10亿元信托计划出现延期兑付,据中融信托相关人士称,1月17日该信托计划已出具了具体的还款方案,青海省国有资产投资管理有限公司(以下简称“青海国投”)正式与中融信托签定协议,将收购该信托计划对青海省投全部剩余债权,债权收购款将在一年内陆续支付完毕。该协议将在近日召开的信托计划受益人大会表决通过后正式生效。

值得注意的是,光大信托目前虽未披露业绩,但据上海信托圈报道,光大信托2019年实现营业收入增幅89%,净利润增幅83%。回归信托主业,主动管理业务占比接近60%,行业综合排名前十,监管评级提升到A类信托公司。结合去年业绩推算预计光大信托2019年实现营收39.65亿元,净利润19.50亿元,位列信托行业第一战队。(注意:此为推算预计业绩,具体以光大信托披露为准)

业内人士预计,相比传统业务收入,创新及财富管理业务前期投入较高,盈利也需要时间,相信信托行业2020年仍然将以调整为主。

来源:21世纪经济报道

本文言论系作者本人观点,不代表信德金服,也不构成任何操作建议,仅供读者参考。引用文章版权归原作者所有,如有侵权,请联系我们进行删除。

服务流程More>>

1.筛选分析

按需选择并对项目进分析、对比。

2.预约确认

专属顾问或线上完成项目预约确认。

3.认购服务

专属顾问提供全程一站式认购服务。

4.会员礼包

成为平台会员,获得会员礼包。

5.后续服务

尊享更多会员服务,专业咨询、分析、信息同步。