光大信托|疫情对信托产品发行的影响及展望

发布时间:2020-04-14 点击数:2417

光大信托|疫情对信托产品发行的影响及展望

光大信托

来源:光大信托

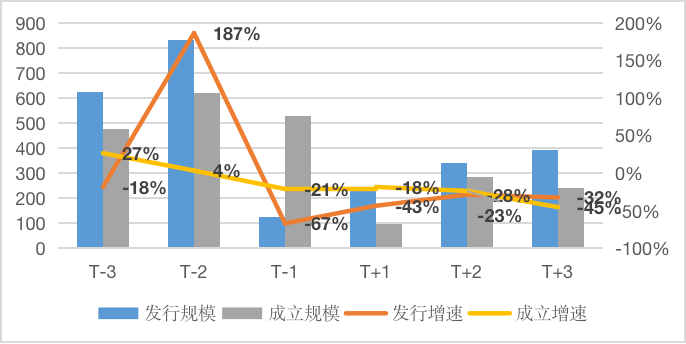

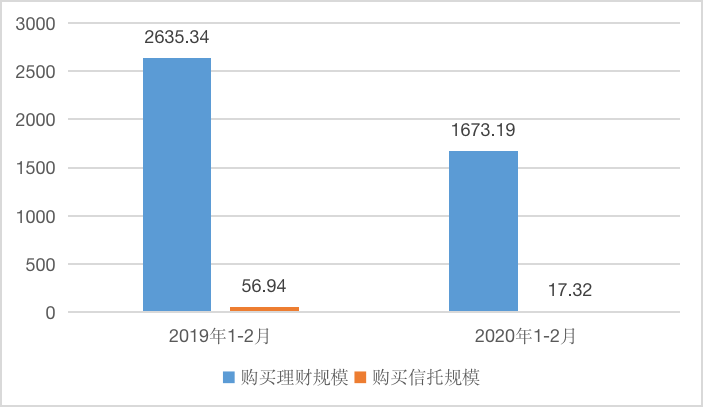

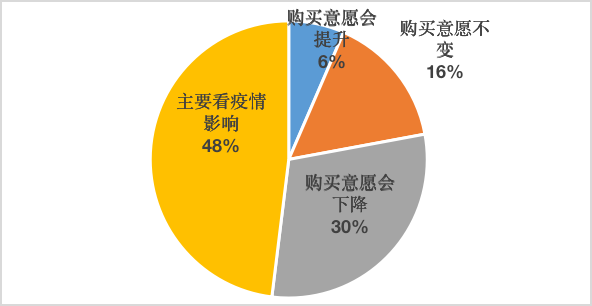

● 基于对理财经理的调研认为,疫情短期影响了信托产品发行进度,随着复工复产的实现,信托产品市场将逐步恢复正常。展望未来,疫情不改我国资产管理行业蓬勃向上的发展趋势,叠加资产荒,信托产品仍是相对较为理想的资产配置标的;在无风险利率下行的带动下,信托产品预期收益率会有下行趋势;疫情冲击宏观经济增速,短期需要关注服务业等领域的风险态势,整体看信托资产质量仍保持相对稳定。

一、疫情环境下的

信托产品发行情况分析

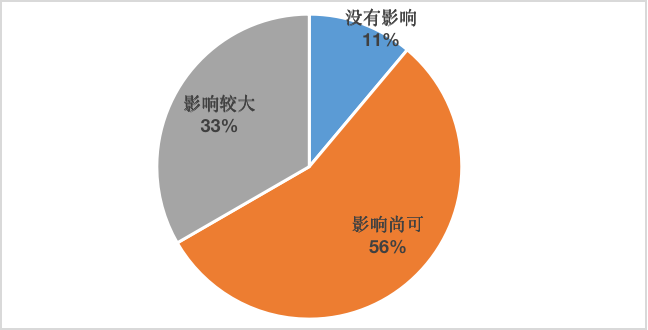

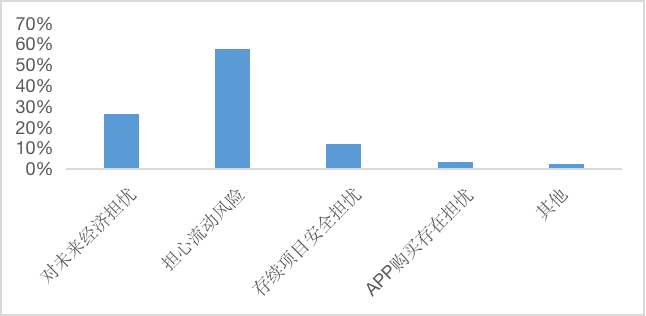

二、疫情对于投资者影响的分析

服务流程More>>

1.筛选分析

按需选择并对项目进分析、对比。

2.预约确认

专属顾问或线上完成项目预约确认。

3.认购服务

专属顾问提供全程一站式认购服务。

4.会员礼包

成为平台会员,获得会员礼包。

5.后续服务

尊享更多会员服务,专业咨询、分析、信息同步。